L’impennata dei prezzi dell’energia e delle materie prime, accentuata dalla guerra in Ucraina, sta impattando significativamente su tutti i settori manifatturieri e, non di meno, su quelli dell’economia circolare sia in Italia che all’estero. Gli effetti più rilevanti si stanno ovviamente registrando in tutti i comparti energy intensive, tra i quali quelli del recupero di carta e cartone e delle materie plastiche. In questo quadro di rincari e difficoltà nelle catene di approvvigionamento, ci si chiede se la transizione ecologica e in particolare l’industria italiana del recupero sarà frenata o accelerata.

La risposta è complessa e dipende da molteplici fattori. Va innanzitutto considerato che l’Italia risente più di altre nazioni europee dell’andamento dei mercati energetici. Questo a causa della struttura del settore che, per circa il 70%, ricorre ad importazioni e il cui fuel mix si fonda, per oltre il 40%, sul gas naturale. A sua volta, ben il 93-94% del gas viene importato (fonte GSE). A questo si aggiungono accise molto più elevate rispetto ad altri Paesi UE che fanno lievitare i costi in bolletta. Basti pensare, ad esempio, che per le aziende con un consumo tra i 500 e i 2.000 MWh annui, il costo medio dell’elettricità nel 2021 sale da 0,0939 €/MWh a 1,1837 €/MWh se si includono le imposte indirette, mentre in Francia si va da 0,0839 €/MWh a 0,1247 €/MWh (fonte Eurostat).

Nel settore dei maceri, la situazione si presenta oggi estremamente diversa rispetto al 2020, con i prezzi delle materie prime seconde che, tra ottobre 2020 e aprile 2022, sono passati da 25 €/ton a 120 €/ton per la qualità di macero 1.02.00 “Carta e cartoni misti selezionati” e da 32 €/ton a 130 €/ton per la qualità 1.04.02 “Carta e cartone contenente un minimo dell’80% di cartone ondulato” (fonte CCIAA).

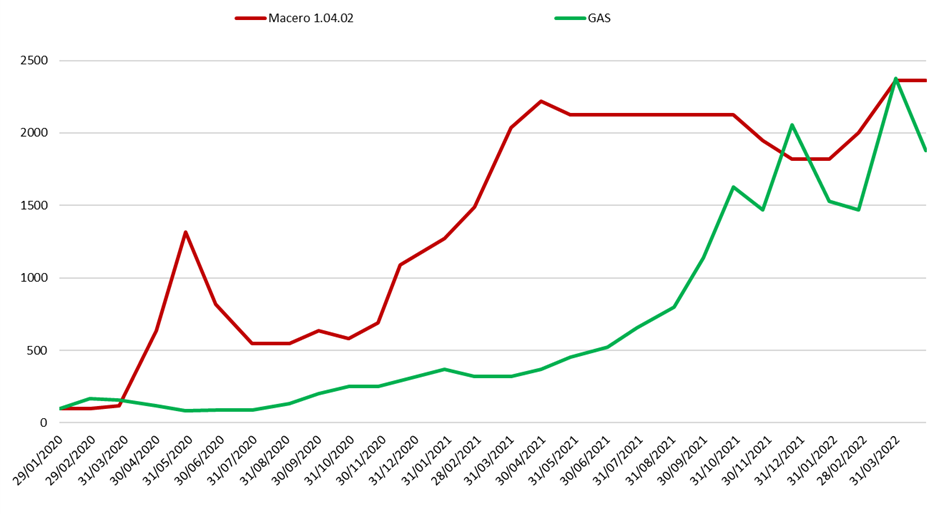

Figura 1. Indici dei prezzi per la qualità di macero 1.04.02 e il gas naturale, 2020-2022

Fonte: elaborazione su dati CCIAA e GME

Negli ultimi mesi, come si può osservare dal confronto degli indici riportati in Figura 1, i prezzi della qualità di macero 1.04.02 sono saliti fortemente e solo in parte sono correlati alle variazioni dei prezzi energetici (gas).

O meglio, il legame è indiretto in quanto l’aumento dei prezzi energetici ha impattato soprattutto sui prezzi e sulla disponibilità della cellulosa e della carta. In conseguenza del conflitto in Ucraina, infatti, le cartiere italiane hanno visto il costo del gas mediamente decuplicato, in alcuni casi anche con picchi di quindici volte superiori (fonte Assocarta). Solo tra febbraio e marzo 2022, l’incremento dei prezzi per i maceri è stato del 20% per la qualità 1.02.00 e del 18% per la qualità 1.04.02, contro un aumento del prezzo del gas del 62%. A pesare sul comparto è poi, anche in questo caso, la carenza di materia prima, tra cui la carta ad uso grafico, causata da colli di bottiglia nelle catene di approvvigionamento a seguito della ripartenza dell’economia dopo i vari lockdown, recentemente aggravata dalla guerra e dalle relative sanzioni alla Russia.

Nel comparto delle materie plastiche, la situazione è influenzata innanzitutto dal prezzo del petrolio, che determina la convenienza o meno delle materie prime seconde rispetto a quelle vergini. Nel 2022 si registra un andamento in salita, con il prezzo del Brent, ad esempio, che si è attestato stabilmente al di sopra dei 100 dollari a barile a partire da febbraio 2022. Salgono, di conseguenza, anche i prezzi del PET vergine e di quello riciclato. Tra settembre 2021 e aprile 2022, si è così avuto un aumento del 46% per il PET, che si è attestato su 1.640 €/ton in aprile, e uno del 27% per il RPET, che raggiunge invece i 1.150 €/ton nel mese (fonte CCIAA). La comparazione tra gli indici dei prezzi di PET, RPET e Brent (Figura 2) permette di osservare bene la diversa correlazione tra PET, Brent e RPET.

Figura 2. Indici dei prezzi per PET, RPET e Brent, 2020-2022

Fonte: elaborazione su dati CCIAA e GME

A partire dal 2021, il comparto è stato interessato dalla carenza di materie prime vergini a causa di interruzioni della catena di approvvigionamento e dei maggiori costi dei trasporti. Nel caso del PET, la mancanza di polimeri vergini ha comportato un aumento della domanda di quelli di recupero, la cui offerta in futuro potrebbe però non essere sufficiente a soddisfare la richiesta.

Nonostante le difficoltà e i rallentamenti a cui si sta assistendo anche nel settore del recupero, appare chiaro come questo sia sempre più strategico, anche – forse ancor di più – in una congiuntura particolare come l’attuale. Da un lato possono, almeno in parte, contribuire a limitare gli impatti del rincaro dei prezzi delle materie prime, dall’altro assicurare un’ottima fonte alternativa di approvvigionamento dei materiali laddove quelli vergini scarseggiano. I risparmi energetici permessi dall’impiego di recovered material rispetto alle materie prime in varie industrie sono un ulteriore fattore di spinta. Sono, di conseguenza, fondamentali politiche europee e nazionali per garantire, allo stesso tempo, la continuità e resilienza delle attività di recupero-riciclo e lo sviluppo dei settori dell’economia circolare in un’ottica di medio-lungo periodo. Il contesto sin qui tracciato, infatti, potrebbe caratterizzare il panorama dell’industria italiana per buona parte del 2022, anche escludendo i possibili impatti di un ulteriore rallentamento della crescita globale e di altri focolai di Covid, soprattutto in Cina.